本文原文发布于北大国发院宏观与绿色金融实验室《气候政策与绿色金融》(季报)001期。

近年来,全球主要经济体央行均开始关注气候变化对于价格稳定和金融稳定的影响。但是,央行是否应该以及如何将气候因素纳入其货币政策仍存在较大争议。英格兰央行在这一领域走在国际前沿——英格兰央行目前是全球主要央行中唯一在资产购买计划中考虑了气候因素的央行,即出台了“绿色化公司债券购买计划”。

本文(上篇)简要介绍了英格兰央行“绿色化公司债券购买计划”的出台背景、政策目的与设计思路;下篇将具体分析该政策的实施方法和路径,及其对中国转型金融政策的借鉴意义。

一、 英格兰央行“绿色化公司债券购买计划”的背景与目的

气候变化以及减缓气候变化的政策对价格稳定和金融稳定都会产生重要影响。2021年3月,英国政府宣布将“支持向2050年净零排放经济转型”纳入其经济战略,英格兰央行货币政策委员会(MPC)随之也把支持政府的净零转型战略纳入其次要目标(secondary objective)。这意味着MPC在不损害货币政策首要目标(即价格稳定)的前提下,有责任支持经济的净零转型。

实现净零转型目标需要经济结构的深刻调整以及更大规模的投资,其中金融机构和投资者可通过引导实体部门的资源配置发挥关键作用。英格兰央行本身也是金融市场的投资者——英格兰央行的非常规货币政策工具[1]包括从2016年起实施的公司债券购买计划(Corporate Bond Purchase Scheme,CBPS)。英格兰央行通过CBPS直接购买公司债扩张央行资产负债表,降低公司债风险溢价,鼓励企业发行债券。英格兰央行货币政策委员会(MPC)根据通胀水平和经济形势决定CBPS的规模。2020年3月,为应对新冠肺炎疫情的影响,MPC决定将CBPS的规模扩大到200亿英镑[2],占英格兰央行资产购买计划的2%,占英镑计价公司债券总存量的6.5%[3]。尽管英格兰央行CBPS现有规模不大,且随着经济形势变化可能逐步缩减甚至退出市场,但央行作为投资人能够发挥很大的市场引导作用。因此,英格兰央行采用“绿色化CBPS”的策略来支持经济的净零转型。

二、 央行实施“绿色”资产购买计划存在争议

尽管许多央行都在密切关注气候变化的影响,但是否应该利用货币政策工具影响绿色资产价格和资源配置,在学界和政策圈都存在很大争议。理论认为,货币政策工具应当遵循“市场中性”原则,因此央行的资产购买计划中各行业的债券持有比例应该与各行业的债券发行量比例一致,以避免影响不同行业的资产相对价格和企业融资成本。

但实现这一逻辑的前提是市场是有效的,即市场价格充分反映了资产的风险。而越来越多的证据表明:不论是股票[4]、市政债还是企业债[5],目前的市场价格均未能系统地反映企业面临的碳排放成本、气候物理风险和气候转型风险。造成该市场价格“失灵”的原因包括投资者的“短视”、碳排放成本的不确定性、企业在减排计划和碳足迹方面的信息披露不完善等,因此导致市场价格存在对气候风险系统性的低估。由于市场价格“失灵”,一个符合当前“市场中性”定义的资产组合与一个价格充分反映了气候风险的“市场中性”资产组合可能会有很大区别。在充分反映了气候风险的“有效”市场中,CBPS应赋予那些在净零转型方面表现较好的企业更大权重,对于净零转型表现较差的企业则赋予较低权重。

三、 CBPS的碳足迹指标选取与碳核算范围确定

如果投资者考虑气候因素,那么如何选择碳足迹指标以及如何确定碳核算范围会是实际操作中的难点。

英格兰央行于2020年6月首次披露了CBPS及其他资产的碳足迹,这是全球范围内央行首次披露整个资产负债表的碳足迹。在此次披露中,英格兰央行使用“加权平均碳强度”(WACI)作为碳足迹指标。加权平均碳强度(WACI)首先计算每项资产的碳强度(碳排放量/总收益),然后将每项资产的现值占资产组合现值的比重作为权重,对每项资产的碳排放强度进行加权求和,从而得到整个资产组合的碳强度。WACI具有两个主要特点:一是使用“二氧化碳当量”(tCO2e)这一标准化指标来计算所有温室气体的排放量;二是每家企业的碳排放强度都根据该企业的营业收入作标准化处理,方便行业和企业之间的横向比较。这两个特点使得WACI相对简单且易于使用。

但同时,WACI也有一个显著缺陷——不具有前瞻性(forward-looking)。WACI是一个 “事后”指标(backward-looking),仅使用企业过去的排放数据,未纳入对企业转型计划与转型潜力的考虑。由于“绿色化CBPS”的目标是识别出具有减排潜力的企业,而非剔除目前高排放的企业,因此需要“前瞻性”指标来筛选出具有可信的转型计划与转型行动的企业。

“隐含温升”(Implied Temperature Rise)是目前比较受关注的前瞻性指标之一,该指标估算投资组合内资产的碳排放隐含的气温上升幅度(相较前工业化水平;时间一般设定为2100年)。但是这类前瞻性指标目前尚不成熟,存在高度依赖假设和模型预测以及数据不完整的问题。例如,债券发行企业对前瞻性指标所需数据的披露充分程度远不及WACI类指标所需的历史排放数据披露情况,且所需数据的披露情况在不同部门间也存在显著差异。尽管如此,鉴于前瞻性指标在评估企业转型潜力方面的重要意义,英格兰央行将在开发具备稳健性和操作性的前瞻性碳足迹指标方面持续努力。

确定碳核算范围是另一项重要问题。碳核算范围在很大程度上影响对各行业和各企业的碳排放估算,尤其是跨期的估算。例如,若只看范围一和范围二的排放,则预计未来三年最大的减排将发生在电力行业;但若将范围三排放考虑进来,则最大的减排将发生在能源行业,且房地产和金融业的减排潜力也显著提升。然而在操作层面,纳入范围三排放受到技术因素制约,例如缺乏统一的范围三排放界定标准、企业间的数据缺乏可比性、数据缺失严重以及可能存在重复计算等问题。因此,英格兰央行在其2020年6月的首次资产碳足迹披露中只采用了范围一和范围二碳排放。

综上所述,选择哪一种碳足迹指标与碳核算范围对于“绿色化”资产组合配置十分关键,不同的方法各有优劣。英格兰央行目前的做法(采用WACI指标以及范围一和范围二排放的碳核算范围)具有最好的数据基础,但在评估企业未来减排潜力方面不够有效。而前瞻性碳足迹指标和范围三排放核算范围目前在操作层面存在不少问题,将两者纳入政策操作面临较大挑战,有待后续进一步研究和完善。

四、 “绿色化CBPS ”的设计思路与原则

投资目标决定了投资者的资产配置策略。与市场投资者相比,英格兰央行的投资目标具有如下特殊性:1)CBPS的目的是执行货币政策,“支持向净零经济转型”作为MPC的次要目标,不应妨碍MPC完成其维护价格稳定的首要目标;2)CBPS是使用公共资金进行投资,这决定了风险管理是“绿色化CBPS”的核心考虑因素;3)作为公共机构,英格兰央行的政策需要清晰、透明且有据可依,这意味着“绿色化CBPS”的投资策略应具备明确的方法论和框架,且任何调整都应该及时对公众披露。

基于以上前提,英格兰央行确立了“绿色化CBPS”的三大原则,具体如下:

表1:英格兰央行“绿色化CBPS”的三大原则

原则一 |

激励企业采取明确行动以实现净零排放 CBPS的目标不是最小化资产组合的碳足迹,而是激励企业采取转型行动以实现2050净零目标。从投资组合中剔除不合格的企业或撤资都是工具箱的组成部分,但前提是这些做法能激励企业转型。 |

原则二 |

发挥引领作用,同时借鉴市场经验 鉴于CBPS的规模相对较小,英格兰央行将与其他机构密切合作,包括借鉴市场投资者的经验,影响其他投资者构建绿色资产组合的理念和思路,以及为他们可能遇到的挑战提供示范和借鉴。 |

原则三 |

逐步提高要求 随着转型路径、碳排放数据和碳足迹指标的逐步完善,以及企业更有能力制定可信的净零战略,CBPS的“绿色化”也应该更加严格,要求企业制定更高的转型目标并为企业提供更强的转型激励。 |

来源:Bank of England. Options for greening the Bank of England’s Corporate Bond Purchase Scheme, May 2021.

原则一:激励企业采取明确行动以实现净零排放。

为了实现净零目标,对减排贡献最大的应该是目前碳排放最多的企业。如果直接将高排放企业的债券从CBPS投资组合中剔除,CBPS的碳足迹会大幅下降。然而这种投资策略并不是支持净零转型的有效方式,因为:1)系统性地出售高碳资产会大大降低英格兰央行作为一个有影响力的债权人对债券发行企业的影响力;2)高碳资产的购买方可能是规模较小、透明度较低、没有意愿或没有能力支持高碳企业进行转型的投资者,这非但没有增强反而削弱了对高碳企业的减排激励;3)一刀切地出售高碳资产会对已经采取减排行动的高碳企业产生负面激励,无法区分有减排计划与没有减排计划的高碳企业,进一步削弱高碳企业减排的动力。

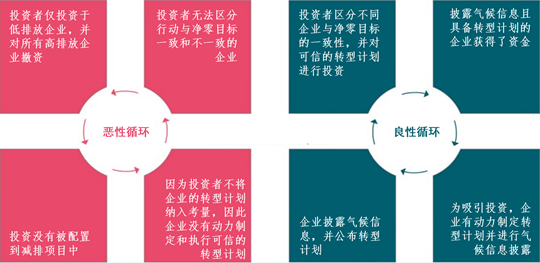

因此,为了更好地支持转型,英格兰央行(及其他投资者)需要采取更积极主动的投资策略。策略的核心是为有减排潜力且已经制定了可信转型计划的企业提供融资;对于没有制定可信转型计划的企业,警示将它们的债券剔除出投资组合。换句话说,CBPS通过评估企业转型计划和行动的可信度识别有转型潜力的企业,进行差异化的资产配置,从而帮助高碳企业进行转型。这样的投资策略有助于激励企业制定、披露并执行可信的转型计划。而警示将转型计划与行动表现较差的企业发行的债券从资产组合中剔除的主要目的不是降低资产组合的碳足迹,而是作为一种潜在的惩罚机制,以更好地激励企业转型。图1总结了上述两种不同策略在激励企业转型方面的不同效果。

图1:对于高碳企业的不同投资策略导致的“恶性循环”和“良性循环”

来源:Bank of England. Options for greening the Bank of England’s Corporate Bond Purchase Scheme,May 2021.

原则二:发挥引领作用,同时借鉴市场经验。

“绿色化CBPS”的主要目标之一是引导公共和私人部门中的其他投资者进行支持净零转型的投资。虽然CBPS的市场份额占比很小,但是英格兰央行作为货币政策与宏观审慎政策的制定者,其政策的影响力远大于其持有的资产本身。

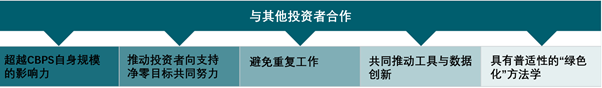

英格兰央行在“绿色化CBPS”的机制设计方面希望充分借鉴其他投资者的经验,以减少不必要的重复工作;与其他投资者进行充分交流,增强该政策对于其他投资者的借鉴意义,并与其他投资者共同推动市场最佳实践的不断进步。

原则二的目标是让英格兰央行设计的“绿色化CBPS”的框架能被其他投资者参考使用,进而让这一方法论的效果能够超越CBPS自身的规模,对企业净零转型形成长期的和更大范围的激励(如图2所示)。

图2:“绿色化”CBPS过程中与其他投资者合作的益处

来源:Bank of England. Options for greening the Bank of England’s Corporate Bond Purchase Scheme,May 2021.

原则三:逐步提高要求。

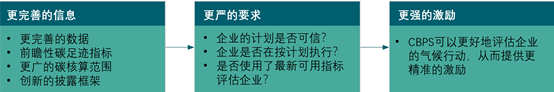

在实践中,支持净零转型的投资者仍面临以下几方面的挑战。一是实现英国2050净零目标的潜在转型路径不是唯一的,特别是在部门(行业)层面,为投资者评估企业转型计划的可信度带来挑战。二是前瞻性碳足迹指标及相关数据不完善,导致投资者缺乏有效工具评估企业的转型潜力。例如,CBPS覆盖的企业中,仅有40%的企业应用了SBTi或SPT的方法制定并披露了减排目标。三是企业是否真正执行了其减排计划缺乏信息披露。目前,仅有54%的相关企业参考TCFD标准进行了气候信息披露。

可以预见,以上几方面的问题将在未来几年得到较好的改善。但考虑到应对气候变化的紧迫性,投资者需要果断采取行动,而不是等到数据问题解决后才开始行动。因此,“绿色化CBPS”需要在一个基准的框架下开始运行,一方面避免一直不采取行动造成的弊端,另一方面保证其核心框架可以在未来较长时期内保持相对稳定。由于上述数据和信息的局限性,现阶段投资者对企业在转型计划和信息披露方面的要求不可能太高;但随着数据的完善以及企业转型的进展,英格兰央行在维持投资框架稳定的同时需要不断提高对企业的要求,以激励企业持续进行转型。图3展示了原则三的内在逻辑。

图3:信息与工具的完善推动“绿色化CBPS ”不断强化激励

来源:Bank of England. Options for greening the Bank of England’s Corporate Bond Purchase Scheme,May 2021.

(未完待续)

编者注:本栏目将在下期为您推送《简析英格兰央行“绿色化公司债券购买计划”(下篇)》,进一步针对英格兰央行“绿色化CBPS”的具体手段设计(包括如何通过“绿色打分卡”评估企业的转型计划与潜力)等内容进行介绍,并分析该项政策创新对于其他央行制定转型金融激励政策的参考借鉴意义。敬请期待! |

[2] 英格兰央行2022年Q1的Asset Purchase Facility Quarterly Report报告显示,CBPS存量为198.42亿英镑。https://www.bankofengland.co.uk/asset-purchase-facility/2022/2022-q1