本文原发于北大国发院《气候政策与绿色金融》季报第二期。

在碳中和背景下,金融机构碳核算成为绿色金融政策制定和实施的关键环节。本文将探讨金融机构碳核算的背景、梳理现行主流核算方法、分析国内外标准的适用性和中国金融机构开展碳核算面临的挑战,并给出政策建议。

一、 金融机构开展碳核算的背景

碳排放数据是所有气候政策和绿色金融工具制定和实施的基础。可靠的碳排放数据既为政府制定减碳目标与路径、分配减碳任务,以及监测与评估减碳成效等行政政策提供数据依据,也为碳税、碳市场等价格型气候经济政策的设计和有效运行搭建牢固“地基”。绿色金融是金融部门支持实体经济低碳转型的重要举措,绿色金融政策和工具的制定和实施也必须建立在可靠的碳排放数据之上。

构建以高质量数据为基础的碳排放核算与统计体系耗时久、难度高。早在上世纪七八十年代,欧美国家便开始探索碳核算方法和搭建统计体系,如今也依然存在数据缺口和数据质量问题。过去二十多年来,为履约气候协议,我国已在国家、地区、企业、项目和产品等维度的碳核算统计上开展了大量工作,具备一定碳核算和统计基础,但我国碳数据基础依然薄弱,且整体落后于西方国家。现阶段,国内宏观层面的碳排放数据高度依赖估算,各类研究间的估算误差较大;微观层面的基于碳核查的企业碳排放数据缺口大,也缺乏统一规范的披露制度和数据审计与核验机制。

根据温室气体核算体系(GHG Protocol)[1],企业碳排放可以划分为三个范围:范围一是产生于公司拥有或控制的排放源的直接碳排放,如自有建筑和车辆的燃煤燃气;范围二是间接碳排放,来自于企业所消耗的外购电力和热力产生的温室气体;范围三是价值链活动的碳排放,包括员工差旅、租赁资产、投资活动等15个类别。一般而言,实体企业特别是高碳行业的企业,只需核算企业最主要的碳排放,即范围一和范围二排放,而这些也是碳数据使用者最关心的部分。

与实体企业不同的是,金融机构自身运营碳排放量很少,但其所投资企业的碳排放量可能很大。很长一段时间,金融机构因持有大量化石燃料企业的资产,被气候活动者指责为化石燃料企业的“帮凶”。国际非营利组织CDP[2]于2021年开展的一项调研显示,参与调研的金融机构投融资业务的碳排放量平均值是其自身运营碳排放量的700倍之多[3]。由此可见,金融机构的碳排放核算更应关注于范围三的碳排放量,尤其是投融资活动的碳排放量。但是金融机构开展投融资业务碳核算难度很大。一方面由于实体企业碳数据缺口大,需运用一些估算方法;另一方面金融机构表内外资产类型多样,为不同类型资产设计碳排放责任分配方式也比较困难。

国外金融机构较早开始探索金融机构碳核算的方法。2014年,14家荷兰金融机构成立碳核算金融联盟(PCAF),自发开始探索金融机构投融资业务碳核算方法;2020年11月,PCAF发布了《金融行业温室气体核算和披露全球性标准》(简称“PCAF标准”),该标准基于GHG Protocol制定,并获得了气候相关财务信息披露工作组(TCFD)、科学碳目标(SBTi)、格拉斯哥净零排放金融联盟(GFANZ)等多个气候相关国际倡议的支持。如今,PCAF成员已扩展至包括花旗银行、汇丰银行、德意志银行等三百多家金融机构,其中九十多家银行已经基于PCAF标准按行业口径(或全口径)披露了相关投融资业务的碳排放量。

我国监管机构也一直在关注金融机构碳核算方法。早在2013年,银保监会就下发了《绿色信贷项目节能减排量测算指引》(简称“银保监会《指引》”),指导中国银行业计算绿色信贷项目的减碳效益。但银保监会《指引》只针对绿色项目,主要用于评估“项目建成后预计”将达成的年均二氧化碳减排量。随着形势发展,我国金融机构也需要一套可衡量不同投融资业务类型在过去一段时期碳排放总量的核算标准,即像PCAF标准一样,既包括绿色的也包括非绿的业务,既包括项目融资也包括非项目融资。2021年,人民银行发布了《金融机构碳核算技术指南(试行)》(简称“人行试行指南”),为我国金融机构探索核算自身经营活动和投融资活动的碳排放影响提供了试行方案。

二、金融机构碳核算国内外方法介绍与应用分析

本文重点研究企业碳核算维度下,金融机构投融资业务碳排放量的核算方法,包括PCAF标准和人行试行指南。因项目碳减排量的核算主要用于评估投资项目未来减排效益(例如银保监会的《指引》),故本文暂不涉及该维度的核算。

2.1. PCAF标准简介

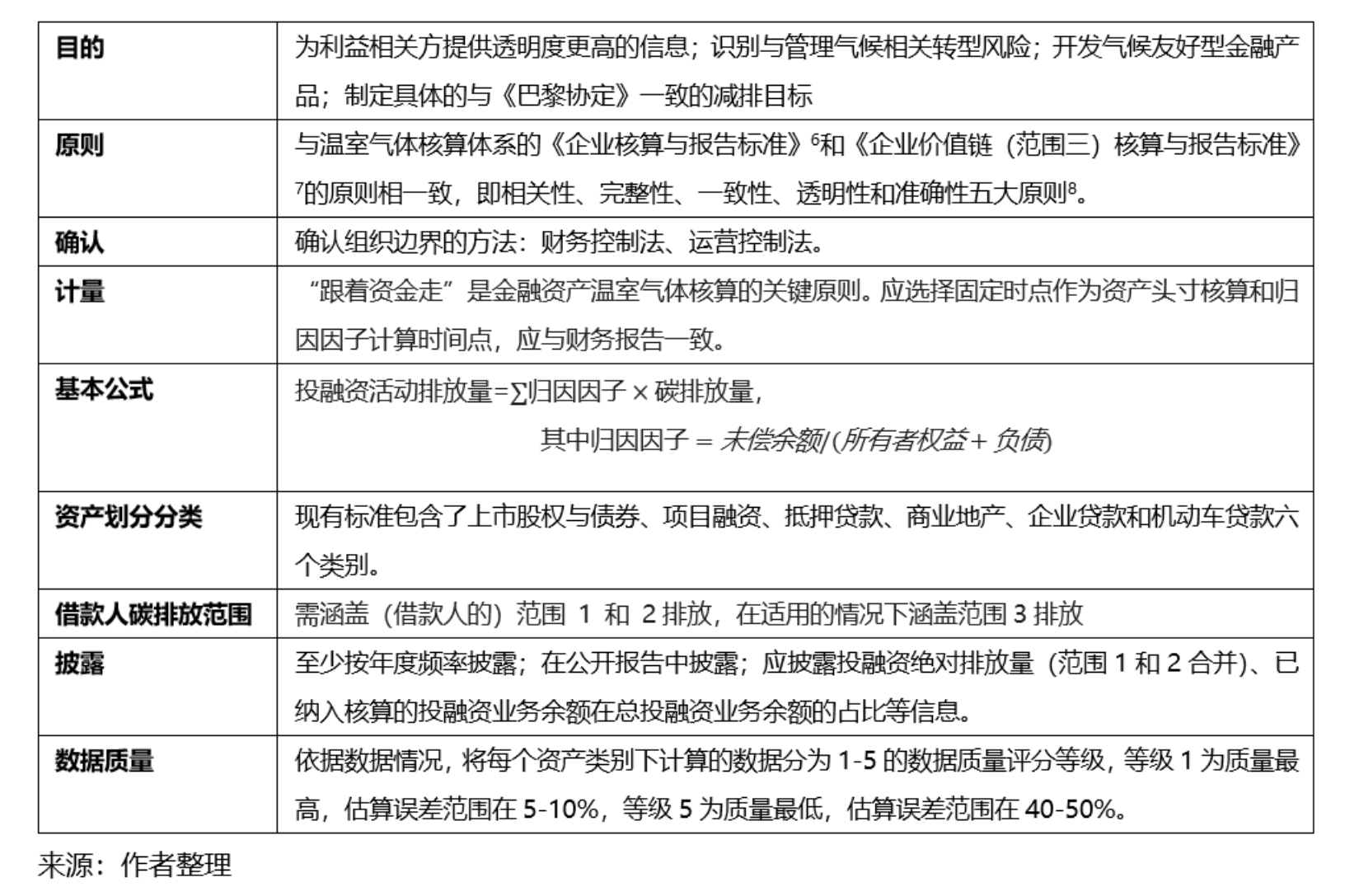

PCAF标准是现阶段最具国际影响力的金融机构投融资活动碳核算标准,旨在通过测算金融机构温室气体排放量,帮助金融机构在气候信息披露中明确温室气体资产敞口、识别气候转型风险与机遇、设置与《巴黎协定》目标一致的减排目标与基准值。PCAF标准基于GHG Protocol制定,相对体系化,以类似于财务报告准则的形式,从确认、计量、列报和披露等方面阐述核算与报告方法(表1概括了PCAF标准的基本内容)。

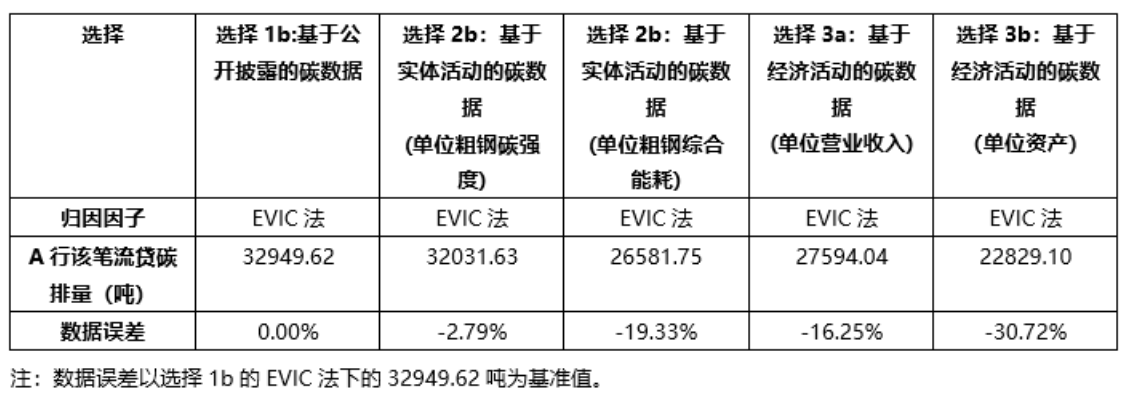

“投融资活动排放量=归因因子×碳排放量”是PCAF标准的核心计算公式。其中,“归因因子”是指投融资未尝余额占总投资余额的比例,代表某一时点下,金融机构投融资在该企业(或项目)总投资中所需承担的碳排放责任占比。“碳排放量”根据资产类型的不同,有着不同的指代对象。例如,若披露频率以年为单位,对于金融机构所投资的上市公司来说,碳排放量是指该上市企业过去一年的碳排放总量,而对于企业贷款来说,如果是项目贷款,碳排放量是指该项目过去一年的碳排放总量;如果是流动贷款,碳排放量则是指该借款企业过去一年的碳排放总量。PCAF标准基于这一核心公式,针对上市股权与债券、项目融资、抵押贷款、商业地产、企业贷款和机动车贷款六个资产类别,分别制定了详细的核算方法,并依据不同类型碳数据的可靠程度,划分了1-5个数据质量等级,等级越大,核算误差越大。

表1 PCAF标准的基本框架

目前,已有97家金融机构依据PCAF标准,在定期报告中披露了已纳入核算的投融资业务的温室气体排放量、投资组合碳排放强度、数据质量加权得分等信息。PCAF标准已帮助汇丰银行、花旗银行等多家机构估算高碳业务的气候风险敞口并设定高碳业务减排目标。

2.2. PCAF标准在我国应用的案例分析

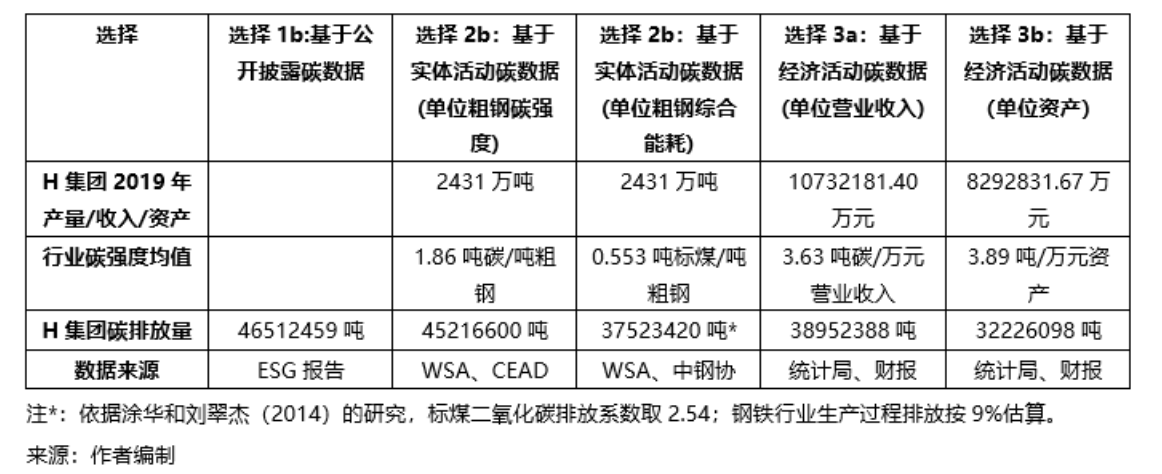

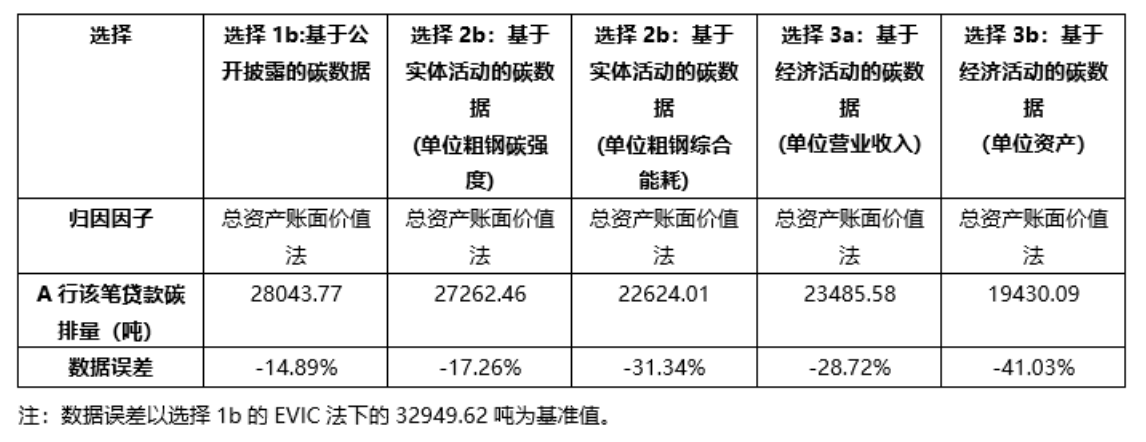

作者依据PCAF标准的方法学,举例测算了A银行2019年年末在H钢铁集团商业贷款业务的碳排放量。该例子假设2019年12月31日A银行在H集团的流动贷款余额为5千万元。

2.3. 国内标准简介和与PCAF标准的比较

我国碳达峰、碳中和目标提出后,中国人民银行也加强了金融机构碳核算方法的探索,并于2021年发布了《金融机构碳核算技术指南(试行)》,推动绿色金融试验区的相关金融机构在环境信息披露报告中先行先试。该指南既规定了投融资业务碳排放量核算方法,也涵盖了碳减排量核算方法。

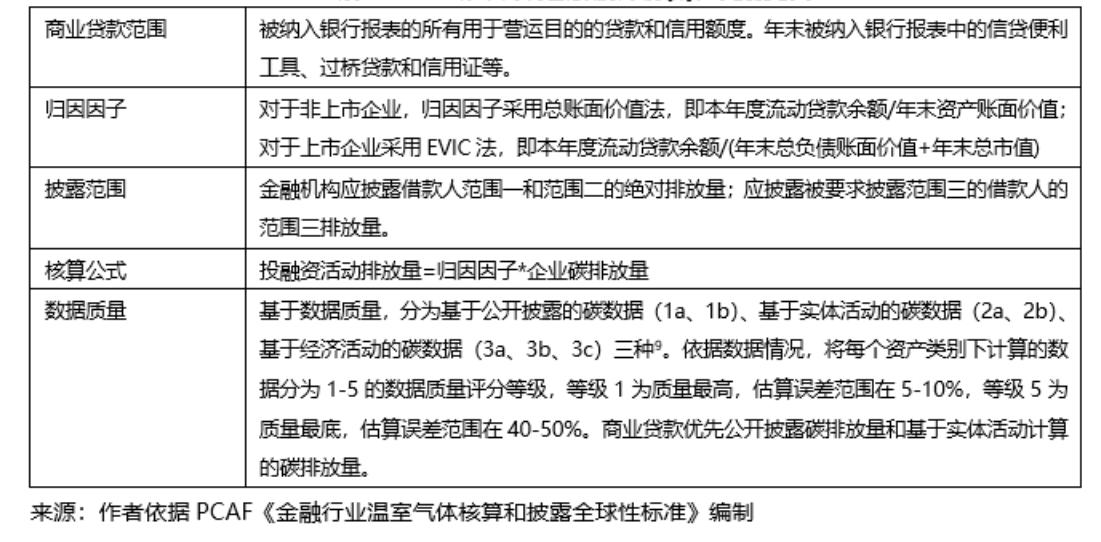

针对投融资业务碳排放量核算,《人行试行指南》分为项目融资业务碳核算和非项目融资业务碳核算两种类型,分别规定了核算对象、核算方法和数据收集方法。对于项目融资业务来说,基本核算公式是:“项目业务碳排放量=融资项目碳排放量×金融机构对项目的月均投资额/项目的总投资额”;对于非项目融资业务来说,基本核算公式是:“非项目融资业务碳排放量=融资主体碳排放量*金融机构对融资主体的月均非项目投资额/融资主体的主营业务收入”。在数据收集方面,《人行试行指南》给出了企业碳排放数据的可参考来源和计算标准。

从方法学角度看,《人行试行指南》与PCAF标准在资产分类、归因因子、数据质量要求等许多方面都存在区别。《人行试行指南》仅分为项目融资业务和非项目融资业务两种类型,但PCAF标准分为六种资产类型。在归因因子选择上,《人行试行指南》针对项目融资业务和非项目融资业务,分子选择一致,分母选择不一致;而PCAF标准在不同资产类型下,分子和分母的选择都会有所不同。《人行试行指南》未像PCAF标准一样划分数据质量等级,也未给出公开数据不可得时的估算方法。

从执行情况看,人民银行地方分支机构调研结果显示,现阶段银行对于绿色非项目投融资以及“非绿”投融资碳核算效果欠佳,一些银行仅能对 20%左右的绿色贷款项目开展碳核算(钟宇平,2022)。

两类标准的不同点也可通过对比2.2节案例的计算得到反映。按照《人行试行指南》的方法计算,在选择H集团公开披露的碳排放量时,A行该笔贷款碳排放量在《人行试行指南》规定下为21669.62吨,比PCAF标准EVIC法下的贷款碳排放量低了34.23%,比账面价值法低了22.73%,结果差别较大。其原因主要是归因因子的计算方法不同,《人行试行指南》采用“融资主体的主营业务收入”作为归因因子的分母,而PCAF标准下归因因子的分母为“融资主体的企业价值(EVIC)”。

三、我国金融机构开展碳核算的问题与挑战

案例研究结果表明,当前我国金融机构碳核算面临的主要问题和挑战是碳数据基础薄弱。

企业和项目碳数据可得性低、数据质量差,难以满足金融机构碳核算的数据需求。以钢铁行业为例,尽管已开展多年碳核算,但数据披露程度很低。现阶段的碳市场仅要求纳入年排放量在一万吨标煤以上的企业,未达到该标准的中小钢铁企业可能并没有碳排放量核算经验。能源消耗量是统计部门要求的长期统计数据,尽管钢铁企业的能耗数据基础相对较好,但在调研中,部分企业也并不愿意向金融机构提供相关数据。同时碳数据、能耗数据统计方面长期缺乏强力监管,也缺乏实测法校验,金融机构所收集到的数据质量参差不齐。

排放因子不统一,估算方法不明确且存在较大选择自由度。以钢铁企业为例,在碳数据不可得时,需要通过能耗数据、产量数据、排放因子进行估算。不同行业、甚至同一行业不同企业的煤炭、石油、天然气等能源用量占比不同,仅依靠综合标煤二氧化碳排放系数的转化具有较大误差。能耗统计本身也与二氧化碳排放核算范围不完全一致,例如,生产过程排放的二氧化碳量并不在能耗统计范围内。在选择排放因子时,存在不同版本的温室气体清单,不同选择也影响数据计算结果。若使用行业均值、可比企业均值、权威文献均值等数据进行估算,如案例所示,估算结果也将因为选择自由度太大而影响准确度。

我国金融机构层面碳核算尚处于起步探索阶段,现有标准存在一些不足之处:

现行标准不够体系化,缺乏实施细则,方法与国际标准存在不少差异。从TCFD、ISSB等国际气候信息披露标准的发展趋势看,未来碳排放量有望成为标准化的定期报告信息披露的一部分,因此,建立与财务定期报告框架相一致的碳排放量数据核算与披露制度将越来越重要。但与PCAF标准的相对体系化和高颗粒度相比,现有国内标准整体相对笼统。对国内金融机构来说,金融机构层面碳核算是新领域,需要更完备的操作细则指导。国内《人行试行指南》和PCAF标准在归因因子选择、数据质量要求、资产分类等方面有许多不同之处,这些不同选择对核算结果的影响需要进一步评估。

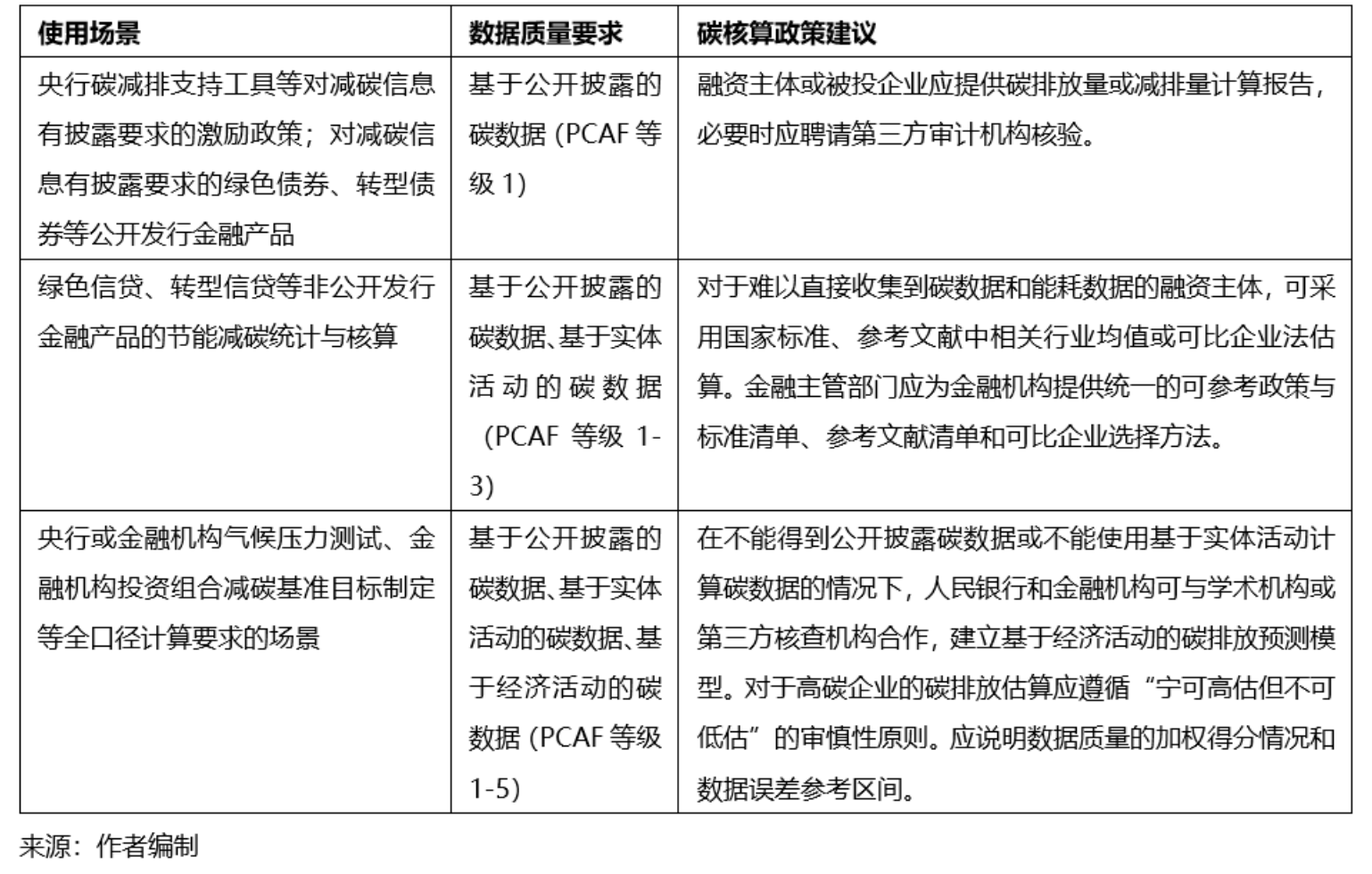

在数据缺口大的背景下,现有标准要求难以实现一些全口径计算的使用场景需求。如前所述,金融机构碳核算可应用于金融机构气候风险敞口估算、金融机构投资组合碳强度基准值目标制定、金融产品碳减排效益测算、气候相关金融激励政策制定等多个场景。不同使用场景对数据精确度的要求不同。“严”标准下“量”便难以实现。例如,现阶段《人行试行指南》对数据质量的要求较高,只接受公开披露数据或基于能耗、产量等实体活动的测算,但气候风险敞口估算需要全口径核算,银行大量的企业客户只有财务数据,仍需要基于经济活动的方法去估算。

四、对金融主管部门的政策建议

追踪相关部门在依法公开披露碳排放信息和建设行业碳核算统计制度方面的最新进展,探索金融机构、企业、政府部门间碳数据信息共享的可行方法,建立适用于金融机构碳核算的排放因子库。国家统计局、生态环境部等相关部委,将在“十四五”期间建立健全国家、企业等各个维度的碳排放统计核算制度,完善温室气体清单编制机制,建立排放因子库。这些工作进程将直接影响企业或项目采用的碳核算方法,影响碳数据统计口径、数据可得和数据质量。金融主管部门应加强制度跟踪和方法学习,依据标准变化实时更新金融机构碳核算相关指引,重点关注企业与项目的碳核算方法学更新和排放因子缺省值更新。现阶段,生态环境部已将碳排放信息规定为企业依法披露环境信息的内容,此举有望大幅改善重点排放主体和上市主体的碳数据缺口问题。但当前仍存在企业碳数据披露渠道分散、金融机构数据收集成本高、企业主动提供数据的意愿不强等问题,金融主管部门应加强部门间沟通,探索打通部门间碳数据藩篱的可行方法,例如探索建立数据共享的碳排放公共数据库和适用于金融机构碳核算的排放因子数据库。

深入研究PCAF等国际标准,完善金融机构碳核算现有方法体系,加快推进金融机构环境信息披露制度。如案例结果所示,现行《人行试行指南》在归因因子等选择上与国际标准存在差异,不同选择对核算结果有不同程度影响,仍需进一步评估。指南制定者应更深入研究国际标准,积极吸纳学界和业界的碳核算专家、会计专家、统计专家的理论建议,完善现有方法,编制配套细则。随着试点工作的深入,金融主管部门可考虑逐步扩大披露主体范围,并为不同类型披露主体的投融资业务碳核算设计最低披露要求,鼓励金融机构不断扩大投融资碳核算的业务覆盖范围。

鼓励金融机构探索碳核算在双碳战略制定、气候风险管理、金融产品开发等不同场景的应用,量体裁衣,为不同场景设计相应的数据质量、核算与披露要求。金融机构碳核算是双碳背景下的一项基础工作,应用场景广泛。金融主管部门可为金融机构提供使用场景建议,并可参考PCAF标准对不同来源的数据按质量分类,依据使用场景的不同给出相应的数据质量要求、核算与披露建议(如表6所示)。

表 6 不同使用场景的碳核算数据质量与方法建议

脚注:

[1] 温室气体核算体系(GHG Protocol)是由世界资源研究所(WRI)和世界可持续发展工商理事会(WBCSD)自1998年起开始逐步制定的企业温室气体排放核算标准,包括:《温室气体核算体系企业核算与报告标准》《企业价值链(范围3)核算和报告标准》《产品生命周期核算和报告标准》和《温室气体核算体系项目量化方法》。该套标准具有很高的国际影响力。链接:https://ghgprotocol.org/companies-and-organizations

[2] CDP是一非盈利组织,成立于2000年,前身为碳披露项目(Carbon Disclosure Project)。

[3] CDP调研链接:https://www.cdp.net/en/articles/media/finance-sectors-funded-emissions-over-700-times-greater-than-its-own

[4] WRI/WBCSD. GHG Protocol Corporate Accounting and Reporting Standard. https://ghgprotocol.org/sites/default/files/standards/ghg-protocol-revised.pdf

[5] WRI/WBCSD. GHG Protocol Corporate Value Chain (Scope 3) Accounting and Reporting Standard. https://ghgprotocol.org/sites/default/files/standards/Corporate-Value-Chain-Accounting-Reporing-Standard-EReader_041613_0.pdf

[6] 与财务会计报告相似,“原则”是PCAF在碳核算与报告政策选择的基本依据。PCAF基于温室气体核算体系制定的原则,对每种类型资产的确认、计量、归因、数据质量和披露做出具体要求。

[7] 1a、1b、2a、2b、3a、3b、3c具体指代请参考PCAF标准。1a、1b属于等级1,2a属于等级2,2b属于等级3,3a属于等级4,3b、3c属于等级五。

[8] 电网排放因子采用了中国2015年全国电网平均排放因子0.6106吨二氧化碳/MWh,该数据主要用于参与全国市场交易的企业的排放,来源于温室气体排放补充数据表。其他能源类型的排放因子取自《2005中国温室气体清单研究》。据专家调研,钢铁行业生产过程排放一般占9%左右,本文据此估算。

[1] PCAF. (2020). The Global GHG Accounting and Reporting Standard for the Financial Industry. First edition.https://carbonaccountingfinancials.com/files/downloads/PCAF-Global-GHG-Standard.pdf

[2] WRI/WBCSD. GHG Protocol Corporate Accounting and Reporting Standard. https://ghgprotocol.org/sites/default/files/standards/ghg-protocol-revised.pdf

[3] WRI/WBCSD. GHG Protocol Corporate Value Chain (Scope 3) Accounting and Reporting Standard. https://ghgprotocol.org/sites/default/files/standards/Corporate-Value-Chain-Accounting-Reporing-Standard-EReader_041613_0.pdf

[4] 涂华, & 刘翠杰. (2014). 标准煤二氧化碳排放的计算. 煤质技术(02), 57-60.

[5] 钟宇平. (2022). 我国金融机构投融资业务碳核算研究. 海南金融(03), 42-47.