编者按: 近年来,全球主要经济体央行均开始关注气候变化对于价格稳定和金融稳定的影响。但是,对于央行是否应该且如何将气候因素纳入其货币政策,始终存在很大争议。英格兰央行是第一家将气候因素纳入资产购买计划的全球主要央行,即于2021年11月实施“绿色化”公司债券购买计划(CBPS)政策。其后,欧洲央行和新加坡金管局也于2022年7月分别宣布了对投资组合进行“低碳化”的有关计划。 在首期季报《简析英格兰央行“绿色化”公司债券购买计划(上篇)》一文中,我们简要介绍了该政策的出台背景、政策目的与设计思路;本文(下篇)将进一步分析该政策的具体实施工具,以及对其他央行与私人部门投资者的参考借鉴意义。 *本文原发于北大国发院《气候政策与绿色金融》季报002期。 |

一、 “绿色化”公司债券购买计划的实施工具

在上篇中,我们介绍了英格兰央行“绿色化”公司债券购买计划(简称CBPS)的三大原则——激励企业采取明确行动以实现净零排放;发挥引领作用,同时借鉴市场经验;逐步提高要求。基于这三大原则,英格兰央行借鉴非盈利组织和私人投资者的净零投资框架[2],采用四大工具对CBPS实施“绿色化”——目标路径、资产合格条件、倾斜性购买以及升级要求(见下表)。

“绿色化”CBPS的四大工具 |

|

目标路径 |

设定CBPS的减排目标路径。 |

资产合格条件 |

参考政府推行强制性气候信息披露的时间线设定资产合格条件; 依据科学证据或英国政府政策,对于被认定为与净零转型不一致的活动,设定严格的参与限制条件; 探索更好地将资产合格条件与可信的转型计划相联系的途径。 |

倾斜性购买 |

在购买债券时向具有更好气候表现[3]的发行人倾斜; 探索将前瞻指标和事后指标相结合的方法(例如“打分卡”)。 |

升级要求 |

随时间推移逐步提高要求; 制定具体的升级措施,若企业未能满足不断升级的要求,其所发行的债券将被剔除出合格名单或选择性撤资。 |

1.目标路径

英格兰央行对CBPS实施“绿色化”,可以通过提供最佳实践范例,对私人部门投资者起到引导示范作用。同时,投资者开展净零投资,即通过投资支持经济体的净零排放目标,包括实现投资组合的净零排放,首先应该为投资组合设定减排目标。因此即便CBPS的存续期未定,气候目标的时间范围极有可能会超过CBPS的实际存续期,“绿色化”CBPS的第一步仍是设定其投资组合的减排目标路径。

“绿色化”CBPS投资组合的减排目标 |

净零目标:到2050年,实现CBPS投资组合的温室气体净零排放(与英国政府的净零目标一致) |

阶段性目标:到2025年,将CBPS投资组合的加权平均碳强度(WACI)在2020年的基础上降低25% |

确定阶段性目标需综合考虑时间范围和指标选取等不同因素。

一是时间范围。英国政府承诺于2050年实现净零目标,但尚未确定具体减排路径,将整个经济体的净零目标映射到行业减排路径及企业行为的方法也并未统一。因此,确定阶段性目标的时间太短,会导致激励机制来不及充分发挥作用;时间太长则存在过时和激励不足的问题。

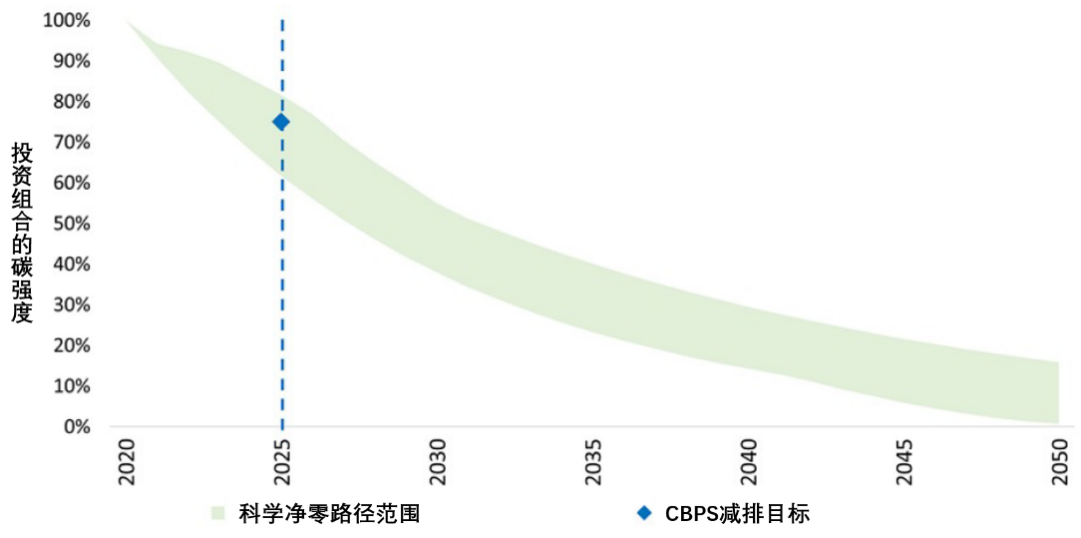

二是指标选取。加权平均碳强度(WACI)指标具有较好的数据基础,且相关企业碳排放数据的可得性与质量在不断提升。但是正如上篇中第三部分所讨论的,WACI是一个事后指标,不能反映企业未来的减碳计划;而前瞻性指标(例如“隐含温升”)则存在高度依赖假设和模型预测以及数据不完整的问题。在权衡这两类指标的优劣之后,英格兰央行暂时选取了WACI指标,用以衡量和监测CBPS“绿色化”的阶段性目标,而由此最终确定的2025年阶段性目标与NGFS的科学净零转型路径也是一致的(如图4所示)。

图4:CBPS投资组合的中期减排目标与净零路径

也有建议提出,除WACI指标外,可将具有直接减排效益的资金,如绿色债券的配置占比,作为补充指标纳入投资组合的减排目标。目前,绿色债券在英镑计价债券市场的占比相对很小,英格兰央行暂未将绿色债券占比作为指标纳入CBPS“绿色化”的减排目标。但考虑到绿色债券市场发展很快,且随着英国政府发行绿色金边债券(主权债)的计划落实,预计英镑计价绿色债券发行量将加速增长。英格兰央行将持续关注英镑计价绿色企业债的市场发展,并考虑能否合理地将有关指标纳入CBPS“绿色化”的减排目标。

2.资产合格条件

在“绿色化”之前,英格兰央行已针对CBPS设定了资产合格条件,例如购买对英国经济有实质贡献的发行人的资产、规定合格资产的信用评级为投资级等,以确保产生理想的政策效果并管控风险。而要对CBPS进行“绿色化”,关键在于如何修改和升级CBPS的资产合格条件。

英格兰央行认为,将所有的高排放企业无差别地踢出合格资产池,并不是支持减排的合理方式。因为接手这些高碳资产的其他投资者可能并不关心气候目标,因而不会推动这些企业低碳转型;而且这一做法没有将那些已制定可信减排计划的高碳企业与其他高碳企业区分开来,无法为谋求低碳转型的企业提供激励。

长期来看,“绿色化”之后CBPS理想的资产合格条件是:发行人具有与经济体净零目标一致、且已通过第三方认证的投资计划。但是目前很多企业的净零投资计划仍在研究制定中,且有关的第三方认证尚未普及。因此,英格兰央行决定采取分阶段逐步提高要求的方式,并从以下两个维度确定“绿色化”之后CBPS的资产合格条件,以激励企业提升气候表现:

1) 激励企业衡量并披露气候风险敞口,制定并发布与英国政府净零目标相一致的减碳计划;

2) 剔除那些有科学证据表明与英国政府净零目标不一致、或者英国政府严格限制的经济活动。

基于以上考虑,CBPS将剔除以下类型企业发行的债券:

1)不符合英国政府气候信息强制性披露要求的企业;

2)未宣布减排目标的能源与公用事业行业的高排放企业;

3)不符合关于燃煤使用的一系列严格限制政策[4]的企业。

3.倾斜性购买

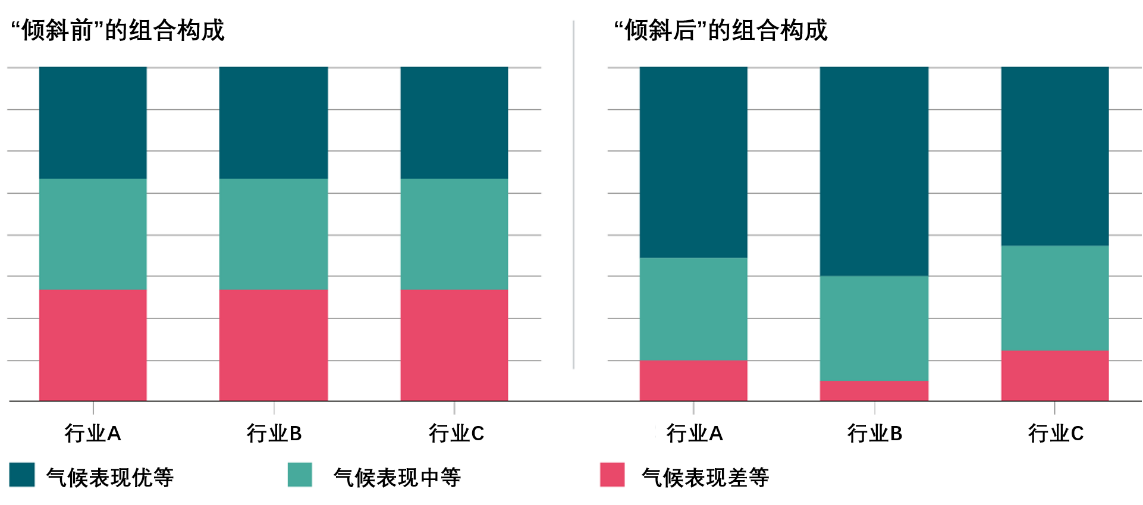

如上篇中所介绍,在“绿色化”之前,CBPS资产的行业配置与所有合格企业债券的各行业占比是一致的;但要实现“绿色化”,则会基于气候目标背景采取倾斜性购买策略,即CBPS在配置资产时更多购买气候表现较好的企业所发行债券,且为其支付较高的价格(正向倾斜);同时更少购买气候表现较差的企业所发行债券,且为其支付较低的价格(反向倾斜)。倾斜性购买是激励企业减排的有力工具,因而也是不少现有净零投资框架[5]的核心特征。

此外,一些机构在构建气候和ESG指数时,也采用了“倾斜”的方法。例如,明晟公司(MSCI)在构建其ESG通用指数(ESG Universal Index)时,结合了“选择性剔除”[6]和“倾斜机制”[7],并同时考量企业ESG的当前水平和变化情况。又如富时罗素(FTSE Russell)和转型路径倡议组织 (TPI)联合推出的气候转型指数(Climate Transition Index)也运用了“倾斜机制”,且在指标选取上除了企业当前排放情况,还纳入了企业的化石燃料储备、“绿色”收入、气候治理及其与巴黎目标的一致性。

从长期来看,当市场价格已整体反映出气候相关风险和机遇,投资组合是无需采取“倾斜性购买”策略的——在这样的前提条件下,投资组合只需复制整个市场的资本配置结构,即可与政府的净零目标保持一致。但是正如上篇中所讨论的,当前无论是股票还是各类债券,其市场价格均未能系统反映企业面临的气候风险和机遇。

因此在短期内,英格兰央行决定采取“倾斜性购买”策略,用以增强对企业减排的金融激励,进而支持净零排放目标。“倾斜性购买”相对于“直接剔除”[8]有明显优势,一方面可以保证CBPS对于更广泛的企业具有影响力,包括那些最需要进行减排的企业;另一方面可以避免CBPS的投资组合过度集中于部分行业从而为公共资金带来潜在风险。

为衡量和确保“倾斜性购买”策略的有效性,可行的办法是基于其所依据的数据和权重指标建立“打分卡”。目前数据质量最好、完整度最高的指标是企业的当前排放情况,但是这一指标不能反映高排放企业减碳计划的雄心和可信度,也不能激励企业提升在气候信息披露方面的透明度。因此,英格兰央行考虑在CBPS中对发行人气候表现的发展情况赋予权重,包括减排计划的雄心与可信度。但是正如前文所讨论的,目前因减排路径不确定和数据可得性等方面的问题,纳入这类前瞻性指标时需要在指标选取与设计时进行权衡。

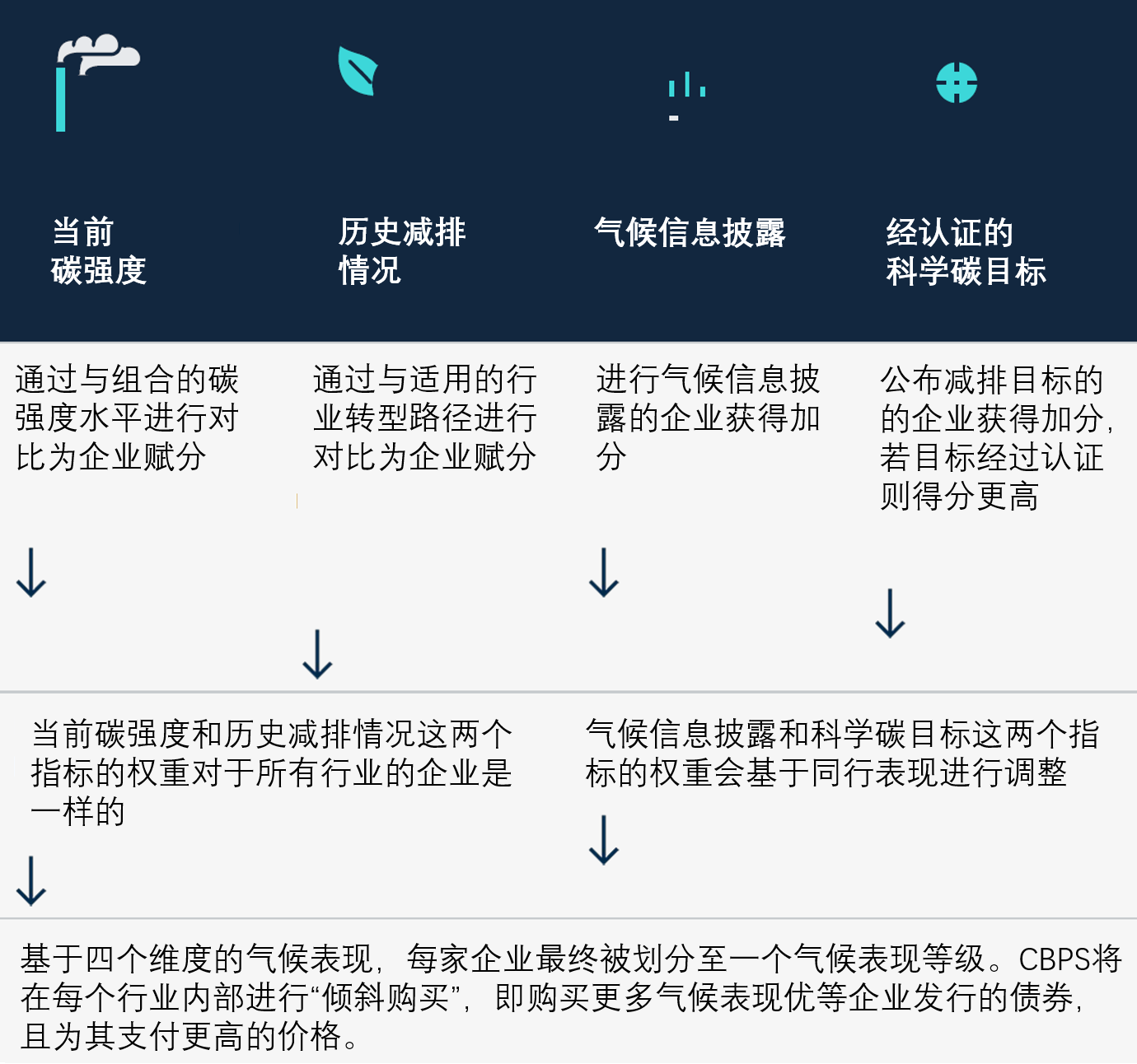

综合以上因素,英格兰央行目前采取将气候相关事后指标与前瞻性指标相结合的“打分卡”机制对企业进行评估,进而将企业划分为不同的气候表现等级(优等、中等和差等),并基于该结果进一步指导投资决策。

该“打分卡”机制具体包含下列指标:

1) 当前的碳强度:每百万英镑收入对应的二氧化碳当量排放量。

2) 排放量的历史变化情况:主要考察企业过去三年中的加权平均碳排放量(时间越近的数据权重越高),并与所在行业的转型路径进行参照对比。目前主要参照资产所有者净零联盟(Net Zero Asset Owner Alliance)发布的能源与公用事业行业的转型路径。当暂无适用的行业转型路径时,则选择参照央行与监管机构绿色金融网络(NGFS)的全行业转型路径。

3) 信息披露:若企业进行了气候相关财务信息披露,而其所在行业的整体信息披露水平较低时,企业获得加分;若企业未进行气候相关财务信息披露,而其所在行业的整体信息披露水平较高时,企业则会被减分。

4) 减排目标:制定了减排目标的企业会获得加分,若该目标是经第三方认证的,则可以获得更高的分数。没有制定减排目标的企业会被减分,若其所在行业中较大比例的企业都制定了减排目标,则减分幅度加大。

英格兰央行将每家企业在以上四个指标维度上分别对应至一个气候表现等级[9],然后将其四个气候表现等级进行加权汇总,得到这家企业的整体气候表现等级。对于气候表现优等的企业,英格兰央行将愿意支付更高的价格,且不断提升这些企业所发行债券在CBPS组合中的占比。

“倾斜性购买”将在每个行业内部发挥作用。为了不过度惩罚那些与同行相比表现还不错的高排放企业,当行业的整体信息披露水平较好时,前瞻性指标(例如气候信息披露和减排目标)将被赋予较高权重。该“打分卡”机制及其对CBPS投资的影响如图5所示,“倾斜性购买”对投资组合的影响示意如图6所示。

图5:打分卡机制及其对CBPS投资的影响

图6:“倾斜性购买”对CBPS组合构成的影响示意图

鉴于目前范围三的温室气体排放核算存在较大难度,如数据缺口问题,因此“打分卡”适用的核算范围仅包括范围一和范围二的排放,不包括范围三排放;未来条件成熟时,范围三将被纳入企业温室气体排放的核算范围。此外,英格兰央行计划在未来逐步提高前瞻性指标的权重,以及使用更先进的指标以更好地衡量企业转型计划的雄心与可信度。

4.升级要求

随着数据质量和覆盖范围的改善,英格兰央行未来可以更好地评估企业转型计划的雄心和可信度,因此为了确保CBPS对于企业减排的激励机制在减排进程的发展中长期有效,需要不断提升其资产合格条件。具体做法为:

1) 逐步提高打分卡中前瞻性指标的权重;

2) 探索可以更详尽地反映企业信息披露质量与减排目标雄心的方法。

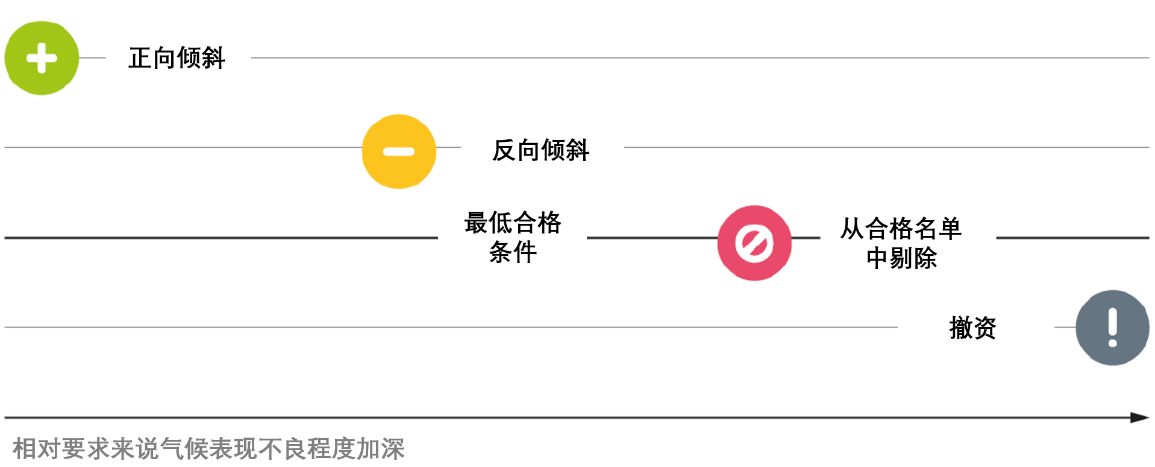

同时,除了不断提升资产合格条件,英格兰央行还设置了“阶梯式”惩罚升级措施,即基于发行人的气候表现——随着企业气候表现不良程度加深,采取不断升级的惩罚措施,包括“反向倾斜”、从合格名单中剔除甚至撤资(如图7所示)。

图7:基于发行人气候表现的“阶梯式”惩罚升级措施

注:“正向倾斜”指对于合格资产池中气候表现较好(打分卡得分较高)的企业,CBPS增加对其发行债券的购买额度、支付更高的价格;“反向倾斜”指对于合格资产池中气候表现较差(打分卡得分较低)的企业,CBPS降低对其发行债券的购买额度、支付更低的价格。

英格兰央行在不断提升CBPS的资产合格条件以及设置“阶梯式”惩罚升级措的同时,也需要在为企业减排提供强激励与为企业改善行动预留合理时间之间取得平衡。企业为了满足相关要求、适用“正向倾斜”,需要不断相应提升自身气候表现。若企业持续超过三年气候表现不良,则可能会被剔除出合格名单;若持续表现不良达五年则可能被撤资。英格兰央行甚至可能在一些情况下更快地采取相应措施,例如对于直接违背资产合格条件的企业,会在一年内撤资。

下面的专栏将通过一个假设的企业案例来具体说明“阶梯式”惩罚升级措施的运作机制。

专栏:“阶梯式”惩罚升级措施的示例 假设一家企业“A集团”,CBPS以及其他具有气候目标的投资人持有其发行的债券。A集团目前的气候表现较差,且未能因激励而有效提升,从而导致英格兰央行对其惩罚措施不断升级,以此说明“阶梯式”惩罚升级措施的运作机制。 第1步:反向倾斜 假设A集团符合CBPS在2021年四季度开始“绿色化”之后的资产合格条件,但是由于其在“打分卡”上得分较低,因此A集团会被“倾斜性购买”策略惩罚,即被“反向倾斜”——英格兰央行将削减对A集团所发行债券的购买量。这一措施可以在A集团的气候表现落后于同类企业时对其施加压力、提供减排激励,特别是当“反向倾斜”措施程度加强以及其他投资人也采取类似反向倾斜措施时。 第2步:从合格名单中剔除 假设A集团气候风险管理水平较差,或者CBPS等具有气候目标的投资人只持有其发行债券的一小部分而不足以影响其战略,最终没有因“反向倾斜”的减排激励而将其气候表现提升至理想水平。这时就需要升级惩罚措施以增强激励,才能改变A集团的气候表现,即将A集团从公开的CBPS合格名单中剔除,这对于其他投资人和消费者来说也是一个有力的信号。 第3步:撤资 如果将A集团从合格名单中剔除仍没有促使其提升气候表现至理想水平,英格兰央行就将采取进一步措施——撤资。英格兰央行将对撤资行为进行公示,这对市场而言是一个特别强的信号。即使没有进行公示,英格兰央行及其他投资人采取撤资行为也会对市场释放明确的信息。 以上的惩罚措施升级过程旨在确保A集团了解英格兰央行对其气候表现的期望,及其在气候方面的作为(或“不作为”)会导致的后果,从而期望其管理层会对这些激励做出反应——提升气候表现。 |

二、“绿色化”CBPS的借鉴意义

英格兰央行“绿色化”CBPS的方法(原则和工具)借鉴了现有净零投资框架与方法的最佳实践,并基于英格兰央行的权责、英国金融市场具体情况、企业转型现状以及英国政府气候目标与政策,进行了相应调整和创新,具有较好的探索性、先进性和示范性。此外,英格兰央行将对CBPS“绿色化”的执行情况进行披露[10]。CBPS“绿色化”进展的信息披露是至关重要的:一是增强对于企业提升气候表现的激励作用,包括披露合格债券名单以及公示被剔除合格名单的企业;二是帮助其他投资者学习和应用有关“绿色化”投资组合的方法,从而推动更广泛的实体经济转型;三是接受公众对政策执行效果的监督,包括是否实现了阶段性减排目标。

“绿色化”CBPS不仅有利于通过政策信号与方法示范,推动英国私人部门投资者“绿色化”投资组合,从而支持英国实体经济低碳转型、实现气候目标,而且对于其他经济体央行制定支持气候目标的转型金融激励政策具有较好的参考借鉴意义。

继英格兰央行之后,欧洲央行和新加坡金融管理局也宣布了对投资组合进行“低碳化”的相关计划。今年7月,欧洲央行宣布采取进一步措施,将气候变化考量纳入欧元体系货币政策框架,其中包括“低碳化”其持有的企业债券头寸,并于9月19日发布了“低碳化”企业债券头寸的具体方案[11]。该方案在较大程度上借鉴了英格兰央行“绿色化”CBPS的方法,包括对发行人进行气候评分、基于气候评分进行“倾斜性购买”,以及气候评分结合了“事后”指标(历史排放情况)与“前瞻性指标”(减排计划)等。但欧洲央行暂时不会修改企业债券购买的资产合格条件,目前方案中也未提及其企业债券投资组合的减排目标路径。新加坡金管局也于7月份宣布,将于2023年正式启动气候风险叠加项目,旨在将其股票投资组合头寸向低碳转型方向调整[12],该项目的具体方案尚未公布,预计也会参考借鉴英格兰央行的经验。

中国人民银行因其权责及资产负债表与发达经济体央行存在显著区别,不能直接采取类似的资产组合“绿色化”政策;但是可在我国的转型金融激励政策制定中,参考和借鉴该政策的设计思路与具体工具,特别是如何衡量企业的转型雄心与潜力(包括基于数据现状进行指标设定、不断提高要求)等。此外,我国私人部门投资者可参考该政策的工具设计,同时结合我国气候政策、实体经济部门与金融市场的实际情况,探索自身投资组合的“绿色化”方案,以支持机构自身的零碳转型,助力我国“双碳”目标的顺利实现。

参考文献:

[1]Bank of England. Greening our Corporate Bond Purchase Scheme (CBPS)[EB/OL].November 2021.

[2]Bank of England. Options for greening the Bank of England’s Corporate Bond Purchase Scheme[R].May 2021.

[3]European Central Bank. ECB takes further steps to incorporate climate change into its monetary policy operations[EB/OL].July 2022.

[4]Monetary Authority of Singapore. Sustainability Report 2020/2021[R].July 2022.

[5]European Central Bank.ECB provides details on how it aims to decarbonise its corporate bond holdings[EB/OL]. September 2022.

[1] 邵丹青为北大国发院宏观与绿色金融实验室研究专员。作者感谢北大国发院宏观与绿色金融实验室副主任何晓贝博士和张欣老师对本文的指导。

[2] 净零投资框架旨在指导投资者实现投资组合的净零排放目标。目前发布了净零投资框架的机构包括机构投资者应对气候变化组织 (IIGCC)、净零资产所有者联盟(NZAOA)、科学碳目标组织(SBTi)和格拉斯哥净零金融联盟(GFANZ)等。

[3] 企业的气候表现(climate performance)是指企业在应对气候变化方面的表现,包括温室气体排放情况、气候目标设定情况、低碳转型计划制定与执行情况、气候信息披露情况等。

[4] 很多研究表明,发达经济体要实现2050年净零目标,需要迅速减少燃煤使用,包括到2030年彻底停止煤炭使用。英国政府已承诺到2025年完全淘汰未配套减排设施的燃煤发电。

[5] 包括Net Zero Investment Framework of the Institutional Investors Group on Climate Change (IIGCC)、The Paris Aligned Investment Initiative (PAII)、Framework for financial institution asset portfolios from the Science Based Targets initiative (SBTi)等。

[6] 该指数的剔除对象为:1)违反国际准则(例如在人权、劳工权利或环境方面面临严重争议)的企业;2)涉及争议性武器(例如地雷、集束弹药、贫化铀、生化武器)的企业。

[7] 该指数的“倾斜”机制为:对于近期改善了ESG表现从而获得高ESG评分的企业,提高其在指数中的权重。

[8] 将所有高排放企业发行的债券剔除出投资组合。

[9] 若企业没有自行披露排放数据、仅能获得第三方测算的排放数据,则该企业在前两个指标上都将被划分为差等。

[10] 英格兰央行披露的CBPS公开信息包括:1)资产的合格条件(气候相关及非气候相关);2)具有合格资格的债券名单;3)CBPS气候影响的年度报告;4)CBPS的绿色化框架及具体工具说明;5)投资组合中的发行人名单;6)合格发行人名单中不同气候表现等级的占比。

[11] European Central Bank.ECB provides details on how it aims to decarbonise its corporate bond holdings. September 2022.

[12] MAS. Sustainability Report 2020/2021.July 2022.