本文原文发布于北大国发院宏观与绿色金融实验室《气候政策与绿色金融》(季报)002期。

气候变化相关风险已被公认为影响宏观金融稳定的重要风险来源之一。从不同角度和层面理解气候相关金融风险的本质、影响渠道和范围,并科学地对其进行测度和管理,是实现气候目标道路上的必要手段。本文以气候风险分析的维度和要素为基础,梳理了国内外气候风险分析发展的路径和趋势,并简要阐述了国内转型风险分析的现状和面临的挑战。

1. 气候风险的分析维度与关键要素

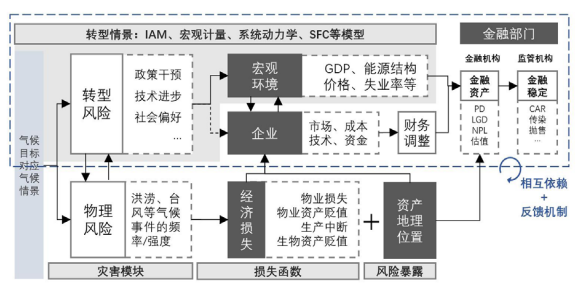

与气候有关的金融风险包括物理风险和转型风险(Carney,2015; Batten等,2016; Hilaire和Bertram,2019)。如图 1所示,物理风险来源于气候变化导致的各类气候灾害和极端天气事件,其通过损毁实体资产和基础设施进而影响资产价值、生产活动以及企业表现,并带来经济损失;转型风险来源于为应对物理风险的相关政策变化、技术突破等因素,这些外部因素会冲击行业格局和商业模式,从而影响企业的营收成本、资金成本和资本结构。以上两种气候风险都会作用于企业资产质量和财务状况,改变企业的信用风险和估值水平,最后造成相关金融资产价值重估,极端情况下甚至会影响金融稳定性(NGFS,2019)。

目前从研究维度方面,气候风险分析可粗略分为针对个体企业、个体金融机构和宏观金融稳定三个层面。这三个层面之间紧密相关、互相影响,现有的研究分析成果常常涉及或贯穿多个层面。

图1 气候风险传导路径及分析框架示意图

注:作者根据现有研究成果和实践总结整理(Aznar-Siguan和Bresch,2019; Doukas等,2019; Battiston等,2020; Hafner等,2020; NGFS,2020; Alogoskoufis等,2021; Battiston等,2021)。IAM: Integrated Assessment Model (气候综合评估模型);SFC: Stock-flow Consistent Model (存量流量一致模型);NPL: Non-performing Loans(坏账)。

在企业和金融机构层面,气候风险分析相关研究主要关注气候风险在资产定价中的角色。包括债权工具、股权工具、保险产品以及其他衍生品在内的金融资产定价取决于其底层资产的风险和收益,而这些底层资产的价值则取决于挂钩项目或企业的运营情况和资产质量。不同金融机构根据自身的业务和资金特点对资产进行气候风险分析。一方面,从业务类型而言,气候风险导致的高碳企业还款能力下降、违约概率上升,会影响银行持有高碳企业的信贷和债券质量下降。同时,气候风险导致的企业价值波动,会影响资管机构或养老基金的资产质量:例如,转型政策和气候灾害使高碳或资产位于气候敏感地区的企业财务恶化、资产减值,机构所持有的挂钩股权和债券型资产价格也随之下跌。此外,气候风险对保险偿付的影响,会导致保险机构的资本质量下降:物理风险相关的灾害造成直接保险理赔损失,使保险机构的产品边际利益和偿付能力充足率受到影响,因此保险机构常使用巨灾模型估算物理风险影响及进行保险产品定价。另一方面,从资金特点而言,保险和养老金及部分股权投资具有长期资金特性,更容易受到长期政策影响,中长期转型相关的政策风险是其气候风险分析重要且必要的维度;债券、股票等其他金融资产的资金期限相对较短,对短期气候物理风险(Acute risk)和转型政策信号带来的市场短期情绪敏感度更高。

在宏观金融稳定层面,气候风险相关研究主要关注气候因素造成的潜在的系统性风险。相关模型的攻克难点在于:如何设计出合理的传导和反馈机制,准确反映气候风险对经济结构或金融系统整体的影响。针对宏观金融稳定的气候风险分析可以分为“自上而下”和“自下而上”两种。其中,“自上而下”是指:由单一机构(如央行)设定情景和关键假设,并基于收集的各层面数据开展具体分析工作,不需要企业或金融机构个体自行分析;“自下而上”是指:企业和金融机构采用更灵活的方式对自身气候风险进行分析,部分纳入个性化的假设和情景以反映单一主体面临的气候风险,央行等机构在样本企业和机构的分析结果基础上,进一步开展宏观金融层面的气候风险分析工作(Baudino和Svoronos,2021)。

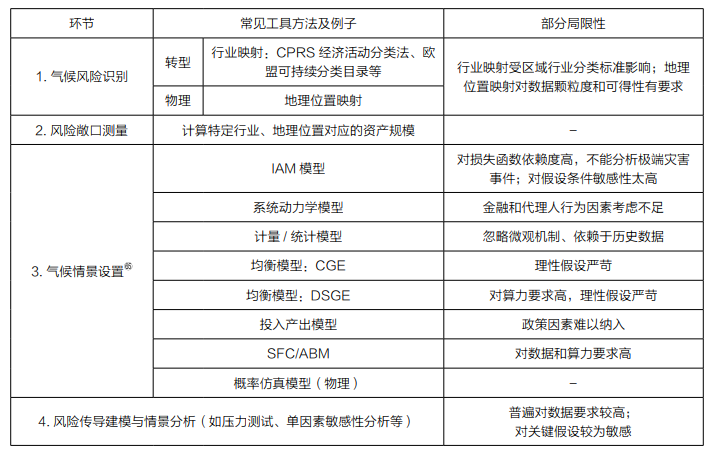

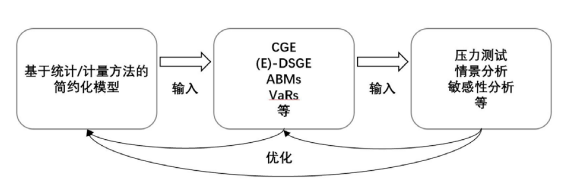

目前,情景分析方法[1]是分析气候风险对金融稳定性的影响的主流方法。全球许多央行已陆续开展以气候风险压力测试为代表的气候风险分析试点工作。一般来说,气候风险分析分为气候风险识别、风险敞口测量、气候情景设置、情景分析几个主要步骤(见表 1)。其中IAM模型为目前国际上气候情景设置主流工具[2],用于模拟各国的最优政策、技术、经济结构调整路径和对应的碳价。但近年来也有学者对其无法分析极端风险、对假设条件的敏感度过高、未考虑内生性偏好等问题提出质疑,并提出采用以Guardrail approach为代表的新框架(Stern和Stiglitz,2022)。由于气候风险具有高度不确定性、非线性、内生性、系统性、肥尾分布等特性(Battiston等,2019; Battiston等,2021; Dafermos,2021),部分学者认为传统经济学模型中的关键假设[3]与气候风险的性质相悖,且边缘化了金融在其中的角色,无法准确分析宏观金融传导因素及参与方的预期以及反应产生的反馈循环(Farmer等,2015; Mercure等,2016; Stern,2016)。为解决这个问题,有学者尝试了诸如存量流量一致模型(SFC)及代理人模型(Agent-based model, ABM)的新兴模型(Dunz等,2019)来分析气候风险对经济变量的影响。结合气候情景设置以及各风险情景下经济变量的预测,金融监管当局采用既有方法将经济变量的走势映射到银行等金融机构的资产负债表,对单个金融机构或金融系统进行情景分析或压力测试[4]。通常而言,气候风险分析无法依赖单一模型完成,需要根据各个模型的优缺点,综合运用多个模型(见图 2)。其他气候风险分析的方法有Climate VaR、评级、自然资本分析等方法。

表1 国际上气候风险分析步骤及常见的工具方法

注:作者根据现有研究成果和实践整理(Doukas等,2019; Hafner等,2020; Baudino和Svoronos,2021; BCBS,2021)。

图2 模型流程概念图

来源:美联储,作者整理

注:通过统计模型确定CGE等模型所需的关键变量(如关键参数、分布等),CGE等模型输出压力测试、情景分析、敏感性分析步骤需要的气候情景关键变量。情景设置模型(CGE等)和情景分析模块的结果反过来对统计模型和情景设置模型进行优化。

2. 气候风险分析的国际实践

近年来,在众多研究和方法论基础上,国内外监管机构、金融机构和研究机构在各个层面的气候风险分析实践探索、勤耕不辍,为学界和业界提供了宝贵经验。

2.1 央行与监管机构

部分央行与监管机构率先启动气候风险压力测试的研究和实践工作,在方法学和覆盖面上都取得不俗进展。在这些实践中,分析层面从气候风险敞口到整体经济金融系统面临的风险层层递进;风险类别从只覆盖单一行业转型风险到多类型多行业转型风险,从只覆盖转型风险到同时覆盖转型风险和物理风险并分析两类风险之间的关联关系,逐步扩展深入。同时,部分央行也在尝试开发具有一致性的气候风险指标和金融机构气候风险易损性指标(vulnerability metrics)[6],以提高金融机构气候风险量化结果的直观性。

在气候风险压力测试方面,欧洲的央行位列国际前沿。2018年,荷兰央行开展了“自上而下”的五年期能源转型风险压力测试,从行业角度分析该国银行、保险和养老基金持有的大部分债券和股权面临的转型风险(Vermeulen等,2018)。其后,奥地利央行、欧洲保险和职业养老金管理局、挪威央行等多个央行都开展了针对各自金融系统的转型风险分析,但都未覆盖物理风险。2020年,法国央行的“自下而上”气候风险压力测试在方法论上创新性地采用了动态资产负债表,考虑了金融机构根据行业气候风险情况进行动态投资或退出的情形,并同时覆盖了转型风险和物理风险,但对后者分析维度较为单一(ACPR和Banque de France,2021)。2021-2022年,欧洲央行先后开展了两次气候压测,一次为整体经济层面自上而下的压力测试,一次为对银行业自下而上的压力测试,在同时覆盖转型风险和物理风险的基础上,考虑了两种风险之间的相互影响(Alogoskoufis等,2021; European Central Bank,2022)。

2.2 金融机构

除监管机构以外,金融机构等其他参与方也在市场层面气候风险分析领域不断实践拓新,但分析结果在实际运营中的应用有限。2018年起,联合国环境规划署金融倡议(UNEP FI)组织了16家国际银行开展气候风险分析试点项目,采用情景分析方法分析了转型风险和物理风险对银行自身信贷风险的影响(UNEP FI,2018, 2020);2018年,摩根大通对其在油气行业的投资组合进行了短期转型风险的分析(Morgan Stanley,2020);2020年起,汇丰银行启动其气候风险分析项目,截至2021年年底,已建立按业务类型划分的气候风险分析模型工具[7]。同时,国际上大部分银行在当地央行的组织下,进行了气候风险压力测试的试点工作[8]。为满足后续的监管要求,部分金融机构基于已有的央行试点工作,开始进行气候风险分析的内部能力建设。例如,2022年2月,为满足欧洲央行和新加坡金管局的监管要求,花旗银行开始建立内部气候风险分析模块和工具[9]。截至2021年底,欧盟内约有40%的银行已将气候风险纳入其压力测试框架,但其中仅19%将气候压测的结果应用到了实际运营中(European Central Bank,2022)。

3. 中国如何强化转型风险分析

3.1. 我国金融部门开展气候风险分析的必要性

短中期内,我国更需要关注与低碳转型直接相关的转型风险。

我国实现气候目标时间余裕不多,且转型政策影响广泛。一方面,与其他发达国家相比,中国仍处于发展中阶段,目前是全球最大的二氧化碳出口国[10],低碳转型历史较短,实现双碳目标时间紧、任务重。另一方面,与地理位置特殊、占地面积较小的国家和地区相比,中国占地辽阔,对具有地理特色的气候灾害抵御能力更强[11];相较物理风险而言,转型相关的政策造成的结构性影响更为广泛而深远。随着国家到地区层面的产业转型政策和金融支持政策陆续出台,宏观经济结构和重点行业企业都将发生变革性调整,加之中国经济政策导向特质明显,关注转型风险对我国而言更为紧迫和必要。

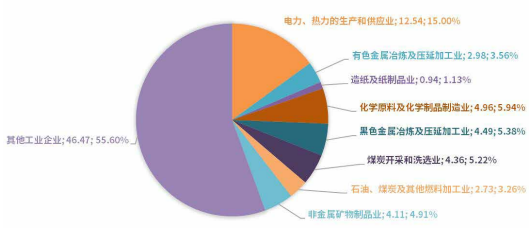

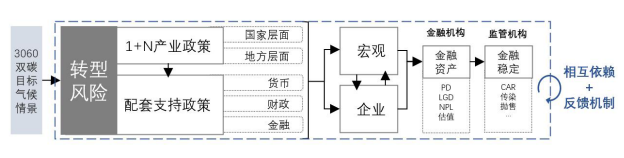

我国金融市场受高碳行业影响显著。整体层面,我国工业部门中传统高碳行业负债占全部工业部门总负债接近一半(见图 3)。前述转型政策的影响下,宏观经济环境和企业状况直接影响相关金融资产的质量和价格;极端情况下,金融资产价格波动可能通过金融系统内的传染机制对金融稳定性造成巨大影响(见图 4)。地方层面,一些深耕区域经济、特别是传统能源为主导产业的区域的中小银行,面临更大的转型风险,在难以短期内分散风险或迅速转型的情况下,对区域金融稳定可能造成威胁。

图 3 中国工业部门重点高碳行业负债总计

注:单位(万亿元),截至2022年5月数据

数据来源:万得数据库(工业企业负债合计指标),国家统计局

图 4 中国转型风险传导路径和分析框架

注:作者在图 1基础上整理

3.2. 我国金融部门气候风险分析的实践进展

面对实体企业转型的挑战,我国部分大型金融机构正在探索开展气候风险压力测试。近年来,我国一些银行开展探索性的环境气候压力测试工作,覆盖少数重点高碳行业,逐渐从更关注环境合规因素过渡到同时考虑气候和环境因素[12]。在气候-金融风险分析层面,我国部分学术机构积极研发适用于国内的能源经济模型,但对金融部门纳入程度有限。国内综合评估模型的例子有C-GEM、C-REM、IEEA、IMED|CGE、IPAC等,未来需要进一步强化重点行业、区域的因素,并将与金融系统的交互作用体现在模型中(人民银行,2022)。

借鉴国际经验,中国人民银行等国内金融监管机构也开始关注气候转型风险对金融稳定的影响。2021年下半年,中国人民银行针对23家重点银行开展气候压力测试试点工作,覆盖火电、水泥、钢铁三大行业(刘桂平,2022),采用了操作上较为简单直接的单一碳价敏感性测试方法,做出了有益的尝试。但该试点工作存在一定的局限性,如气候情景设置缺乏明确、透明的科学依据,且项目仍停留在单个金融机构风险分析层面,缺乏系统性的风险分析。2021-2022年,香港金融管理局也开展了系列气候压力测试工作,分别对银行、房贷和上市非金融企业层面的气候风险进行了基于NGFS情景的分析,具有一定的前瞻性,也存在不足。例如,在覆盖了香港80%借款的银行层面压测试点工作中,转型风险的次级效应和宏观因素影响考虑不足,可能低估转型风险负面影响(Hong Kong Monetary Authority,2021; Kelvin和Andrew,2021; Ho等,2022)。

3.3. 挑战

目前来看,我国金融部门在气候风险分析方面尚处于借鉴经验、探索实践的阶段,面临数据缺口和方法工具的双重挑战。

气候风险相关的数据缺口成为主要掣肘。在目前的国内实践中,企业碳排放数据缺失严重、财务数据质量缺乏鉴证等问题给金融部门开展气候风险分析带来一定困难。由于金融机构对范围三排放进行碳核算难度较高,常用的折衷方法是碳排放因子估算法[13],但统一标准和数据验证的缺位降低了数据可比性,且范围三排放的分配方式仍存在争议。同时,与气候风险敞口相关的数据也十分缺乏,例如基于碳强度的行业分类信息、基于气候灾害易感性的地理位置分布信息等。另一方面,用于描述气候风险易损性的数据也严重不足,例如对能源价格、碳排放量或者碳价比较敏感的资产规模和价格波动等。

各金融机构转型风险分析所用情景和工具差异较大,理论和模型基础也尚较薄弱。目前,不同资金规模、贷款分布和地理位置的银行对气候风险分析的需求不同,分析能力存在差异,分析结果缺少验证和应用环节,对内部风险管理和监管政策制定等方面亦缺乏指导意义。例如,不同银行在进行气候风险压力测试时,存在敞口测量标准不一致(如行业覆盖、贷款种类覆盖面不一致)、情景设置和压力因素选择的依据不清晰、风险传导路径理解不同等情况。另外,对于因区域性高碳行业集中而面临更高转型风险的部分中小金融机构来说,缺乏足够的人力和能力开展气候压力测试,短期内也难以分散资产风险或实现转型。

缺少系统层面的气候风险分析。目前金融部门的转型风险分析横向可比性不强,同时也缺少系统性分析,以及明确、简洁的监管指标要求和计算指引,供金融机构和监管机构进行系统性的风险监控和业内比较。

3.4. 展望

为使我国的转型风险分析过程更科学、系统和高效,分析结果更可信服、可应用、可比较,仍须从数据库建立、方法论和工具开发以及系统性风险研究等方面进行革新和改进。

开发和完善专业数据库,夯实气候数据质量、提高气候数据可得性。监管机构、金融机构和第三方机构可从不同层面构建包括资产类别、风险敞口、碳强度等各类必要数据的专业数据库,为转型风险分析夯实数据基础。同时,对于暂不可直接获得的数据,建立统一、科学、严格且透明的估算方法体系,对数据质量进行分级把控与迭代更新。最后,建立严谨的第三方鉴证体系,对数据进行外部验证。

研究和开发符合我国双碳目标的转型风险情景工具和指引,提高压力测试结果可比性。例如,国际上开展了气候压力测试的央行一般都以NGFS情景为基础,结合国情进行个别参数、假设的调整并补充缺失的数据。类似地,我国需要在现有的模型基础(NGFS或其他)上,继续开发和完善能反映中国特色政策和中国减碳路径要求的气候压测情景工具,并提高其在金融分析层面的可用性,例如开发一致性高的综合性指标。同时为处于不同能力阶段的金融机构提供复杂程度不一的工具或指标计算要求,并在未来不断提高对金融机构气候风险分析的要求。例如,欧洲央行在进行自下而上的气候压力测试时,仅要求部分银行提供预测性的量化结果,其他银行仅需要按照指引对资产进行行业分类,并计算关键指标[14]。

研究气候风险对金融稳定的影响及宏观审慎政策的应对。目前人民银行的气候风险压力测试仍然是针对单个金融机构的,缺乏对风险传导的考虑,难以捕捉和识别系统性风险。在分散式试点工作基础上,数据和转型情景就位时,应结合逐步出台的碳中和产业转型政策,同步开展多层次、系统性的转型风险分析,为金融监管提供参考。

脚注:

[1] 压力测试是情景分析方法中的一种,即“压力情景”分析。

[2] NGFS气候情景工具采用的就是IAM模型,已被欧央行等各大央行应用于气候压力测试中。

[3] 如CGE模型和DSGE模型,关键假设的例子包括:理性预期、无滞后性、主要驱动因素为外生变量等(Battiston等,2021)。

[4] 例子:转型风险方面,Roncoroni等 (2021)结合NEWA和CLIMAFIN分析框架,研究转型风险如何通过银行间传染机制影响银行资产价格波动和价值回收率;Dafermos和Nikolaidi (2021)和Dunz等 (2019)通过SFC模型研究了金融和财政政策支持低碳转型对金融稳定的负面影响等。物理风险方面,Flori等 (2021)结合多维图论和计量经济学方法分析了物理风险事件、大宗商品价格和金融稳定之间的关系。

[5] 气候情景设置涉及的模型和工具同时有时也直接用于分析宏观层面的金融风险和经济变量。

[6] 如转型-信用风险强度指标(Transition to Credit Intensity )(Emambakhsh, 2021)和气候风险敏感度(Climate Risk Sensitivity)(Kouratzoglou, 2021)等,可在气候因素对经济或企业的影响难以量化时,衡量金融机构对气候风险的易损性。(ECB/ESRB Project Team,2022)

[7] https://www.hsbc.com/investors/results-and-announcements/annual-report

[8] 例如,2022年欧洲央行气候压测囊括104家欧元区银行;2021年英国央行试点工作覆盖7家英国银行或房屋互助协会 ,及大型保险机构;美联储2023年试点工作将要求6家大型银行参与。

[9] https://www.finextra.com/pressarticle/91586/citi-to-utilise-climate-stress-test-kit-from-sp-and-olver-wyman

[10] 2020年数据,来源为OEC(https://oec.world/en/profile/hs/carbon)。

[11] 对于地理位置特殊、占地面积较小的国家和地区而言,严重的气候灾害或极端天气事件会对经济社会造成极大打击,例如,全球40多个易受气候物理风险影响的小国联合成立了脆弱20国(vulnerable 20)组织。

[12] 早期开展环境与气候风险压力测试的国内银行有工商银行、江苏银行、兴业银行等,重点关注环保政策、碳交易价格、资源风险等转型因素和火电、水泥、化工、医药等高排放或高污染行业。

[13] 例如,行业平均排放因子、基于生产活动水平的排放因子和基于经济活动水平的排放因子(ECB,2022)。

[14] 两个关键指标分别是来自高碳行业的利息、费用和佣金收入,及银行为多少温室气体排放提供了融资服务。

参考文献:

[1]ACPR, Banque de France, A first assessment of financial risks stemming from climate change: The main results of the 2020 climate pilot exercise[R]. 2021.https://acpr.banque-france.fr/sites/default/files/medias/documents/20210602_as_exercice_pilote_english.pdf

[2]Alogoskoufis, S., Dunz, N., Emambakhsh, T., Hennig, T., Kaijser, M., Kouratzoglou, C., Muñoz, M.A., Parisi, L., Salleo, C., ECB economy-wide climate stress test[R]. 2021.https://www.ecb.europa.eu/pub/pdf/scpops/ecb.op281~05a7735b1c.fi.pdf

[3]Aznar-Siguan, G., Bresch, D.N., 2019. CLIMADA v1: a global weather and climate risk assessment platform, Geosci. Model Dev. pp. 3085-3097

[4]Batten, S., Sowerbutts, R., Tanaka, M., Let's talk about the weather: the impact of climate change on central banks[J]. 2016.

[5]Battiston, S., Dafermos, Y., Monasterolo, I.J.J.o.F.S., 2021. Climate risks and financial stability. p. 100867. Elsevier

[6]Battiston, S., Jakubik, P., Monasterolo, I., Riahi, K., van Ruijven, B., Climate risk assessment of the sovereign bond portfolio of European Insurers[J]. 2019.

[7]Battiston, S., Mandel, A., Monasterolo, I., 2020. CLIMAFIN: assessing climate physical risks for banks. Presentation at UNEP FI webinar.

[8]Baudino, P., Svoronos, J.-P., Stress-testing banks for climate change – a comparison of practices[R]. 2021.https://www.bis.org/fsi/publ/insights34.pdf

[9]BCBS, Climate-related financial risks – measurement methodologies[R]. 2021.https://www.bis.org/bcbs/publ/d518.pdf

[10]Carney, M., 2015. Breaking the tragedy of the horizon–climate change and financial stability. In: Speech given at Lloyd’s of London, pp. 220-230

[11]Dafermos, Y., Climate change, central banking and financial supervision: beyond the risk exposure approach[J]. 2021.

[12]Dafermos, Y., Nikolaidi, M.J.J.o.F.S., How can green differentiated capital requirements affect climate risks? A dynamic macrofinancial analysis[J]. 2021. 54: 100871

[13]Doukas, H., Flamos, A., Lieu, J., 2019. Understanding risks and uncertainties in energy and climate policy: Multidisciplinary methods and tools for a low carbon society. Springer Nature, ·Subsidiary Doukas, H., Flamos, A., Lieu, J.

[14]Dunz, N., Naqvi, A., Monasterolo, I.J.C.S., Approach, F.S.i.a.S.-F.C., Climate transition risk, climate sentiments, and financial stability in a stock-flow consistent approach[J]. 2019.

[15]ECB, Climate risk stress test-SSM stress test 2022[R]. 2022.

[16]ECB/ESRB Project Team, The macroprudential challenge of climate change[R]. 2022.

[17]European Central Bank, 2022 climate risk stress test[R]. 2022.https://www.bankingsupervision.europa.eu/ecb/pub/pdf/ssm.climate_stress_test_report.20220708~2e3cc0999f.en.pdf

[18]Farmer, J.D., Hepburn, C., Mealy, P., Teytelboym, A.J.E., Economics, R., A third wave in the economics of climate change[J]. 2015. 62: 329-357

[19]Flori, A., Pammolli, F., Spelta, A.J.J.o.F.S., Commodity prices co-movements and financial stability: A multidimensional visibility nexus with climate conditions[J]. 2021. 54: 100876

[20]Hafner, S., Anger-Kraavi, A., Monasterolo, I., Jones, A.J.E.E., Emergence of new economics energy transition models: A review[J]. 2020. 177: 106779

[21]Hilaire, J., Bertram, C., A sustainable and responsible investment guide for central banks’ portfolio management[R]. 2019.

[22]Ho, K., Wong, A., Lam, S., Lo, V., Asseesing the financial impacts of climate-related risks on Hong Kong-listed non-financial firms: a forward-analysis based on NGFS scenarios[R]. 2022.https://www.hkma.gov.hk/media/eng/publication-and-research/research/research-memorandums/2022/RM01-2022.pdf

[23]Hong Kong Monetary Authority, Pilot Banking Sector Climate Risk Stress Test[R]. 2021.https://www.hkma.gov.hk/media/gb_chi/doc/key-functions/banking-stability/Pilot_banking_sector_climate_risk_stress_test.pdf

[24]Kelvin, H., Andrew, W., Effect of climate-related risk on the pricing of bank loans: Evidence from syndicated loan markets in Asia Pacifc[R]. 2021.https://www.hkma.gov.hk/media/eng/publication-and-research/research/research-memorandums/2021/RM06-2021.pdf

[25]Mercure, J.-F., Pollitt, H., Bassi, A.M., Viñuales, J.E., Edwards, N.R.J.G.e.c., Modelling complex systems of heterogeneous agents to better design sustainability transitions policy[J]. 2016. 37: 102-115

[26]Morgan Stanley, Navigation the transition: managing climate risks and opportunities[R]. 2020.https://www.morganstanley.com/assets/pdfs/Morgan_Stanley_TCFD_Report_2020.pdf

[27]NGFS, First comprehensive report: A call for action: Climate change as a source of financial risk[R]. 2019.https://www.ngfs.net/en/liste-chronologique/ngfs-publications?year=2019

[28]NGFS, Occasional Paper: Case Studies of Environmental Risk Analysis Methodologies[R]. France; 2020.https://www.ngfs.net/sites/default/files/medias/documents/case_studies_of_environmental_risk_analysis_methodologies.pdf

[29]Roncoroni, A., Battiston, S., Escobar-Farfán, L.O., Martinez-Jaramillo, S., Climate risk and financial stability in the network of banks and investment funds[J]. Journal of Financial Stability, 2021. 54: 100870

[30]Stern, N., Stiglitz, J.J.J.o.E.M., The economics of immense risk, urgent action and radical change: towards new approaches to the economics of climate change[J]. 2022. 1-36

[31]Stern, N.J.N., Current climate models are grossly misleading (vol 530, pg 407, 2016)[J]. 2016. 531: 31-31

[32]UNEP FI, Part I: Extending Our Horizons[R]. 2018.https://www.unepfi.org/wordpress/wp-content/uploads/2018/04/EXTENDING-OUR-HORIZONS.pdf

[33]UNEP FI, Part II: Navigating A New Climate[R]. 2020.https://www.unepfi.org/publications/banking-publications/charting-a-new-climate/

[34]Vermeulen, R., Schets, E., Lohuis, M., Kölbl, B., Jansen, D.-J., Heeringa, W., An energy transition risk stress test for the financial system of the Netherlands[R]. 2018.https://www.dnb.nl/media/pdnpdalc/201810_nr-_7_-2018-_an_energy_transition_risk_stress_test_for_the_financial_system_of_the_netherlands.pdf

[35]刘桂平, 努力提高金融体系气候风险管理能力[J]. 中国金融, 2022. 9-11